お気軽にご相談下さい。 担当税理士が直接お答えいたします。

営業時間 : 平日 9:00〜18:00

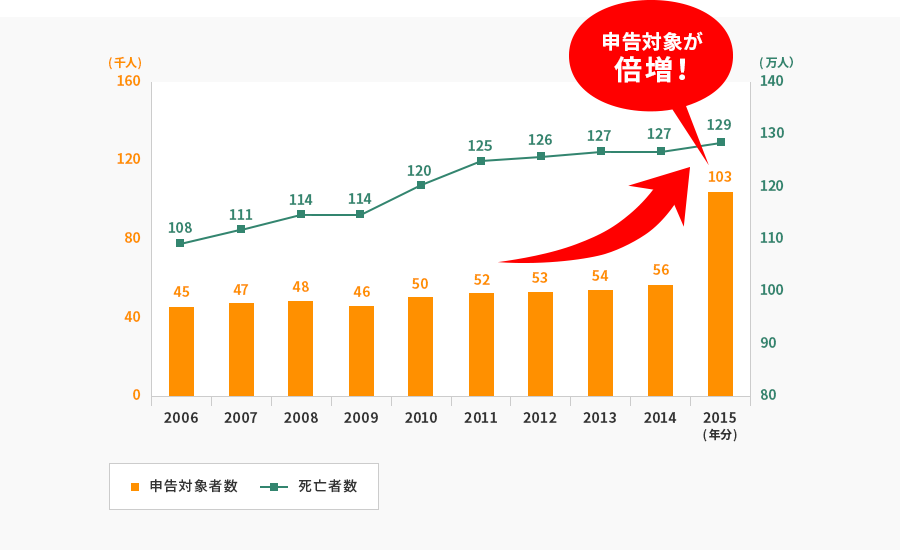

相続税の改正で申告する人が

以前の2倍に増加!

これからは一般的な家庭も

相続税と無縁ではありません。

2015年の相続税の改正により、基礎控除が4割引き下げられました。国税庁が発表した2015年の相続税の申告状況によると、この改正により相続税がかかる人の割合は4%から8%に倍増しています。つまり、死亡者100人のうち8人に相続税がかかっているのです。これまで相続税がかからなかった一般的な家庭も相続税の対象となるケースが増えています。

| 項目 | 2014年分 | 2015年分 | 前年比 | |

|---|---|---|---|---|

| ① | 死亡者数(被相続人数) | 1,273,004人 | 1,290,444人 | 104.4% |

| ② | 相続税申告の被相続人数 | 56,239人 | 103,043人 | 183.2% |

| ③ | 課税割合(②/①) | 4.4% | 8.0% | 3.6ポイント |

| ④ | 課税価格 | 11兆4,766億円 | 14兆5,554億円 | 126.8% |

| ⑤ | 相続税額 | 1兆3,908億円 | 1兆8,116億円 | 130.3% |

| ⑥ | 平均課税価格(④/②) | 2億407万円 | 1億4,126万円 | 69.2% |

| ⑦ | 平均相続税額(⑤/②) | 2,473万円 | 1,758万円 | 71.1% |

国税庁のホームページより

(2015年分の相続税の申告状況について)

相続税の改正で何が変わったの?

最大の改正ポイントは相続税基礎控除の引き下げ

相続税基礎控除とは、相続財産のうち税金がかからない非課税枠のことです。改正前は「5,000万円+1,000万円×法定相続人の数」でしたが、改正後は「3,000万円+600万円×法定相続人の数」になり、約4割も引き下げられました。

つまり、法定相続人が3人の場合、改正前までは8,000万円まで非課税でしたが、改正後は4,800万円までしか非課税枠がありません。自宅以外の土地や預金をお持ちの方に相続税がかかるケースが増えています。

改正前 5,000万円+1,000万円×法定相続人の数

⇩

改正後 3,000万円+600万円×法定相続人の数

相続税がかかるか心配な方は

まず、相続財産を調べることから

はじめましょう。

固定資産税の納税通知書と預金通帳をご用意ください。不動産の評価額と預金の合計額が基礎控除を上回っている場合、相続税がかかる可能性があります。上回っていなくても安心はできません。土地の評価額は国税庁が毎年7月に発表する「路線価」によって計算されるため、固定資産税の評価額よりも高くなります。また、株式や生命保険金、家族名義の預金、過去の贈与なども相続税の対象になります。(相続税の計算方法は「相続税とは?」をご覧ください。)

相続税がかかりそうな方は

ぜひご相談ください!

税額を軽減できる相続税の特例を

アドバイスいたします。

相続財産が基礎控除を上回りそうな人でも、相続税には税額を軽減できる多数の特例が用意されています。亡くなられた方が居住していた土地を相続した場合には、一定の要件のもと、その土地の評価額を最大80%減額できる「小規模宅地等の特例」などがあります。当事務所では、相続税申告を専門にしてきた経験豊富な税理士が、正しい財産評価のもとに、税額軽減制度を利用した最善の相続税申告をお手伝いさせていただきます。(詳しくは、「相続税申告」をご覧ください。)

まだ相続は先の話と思っている人も

これからはじめる相続税対策

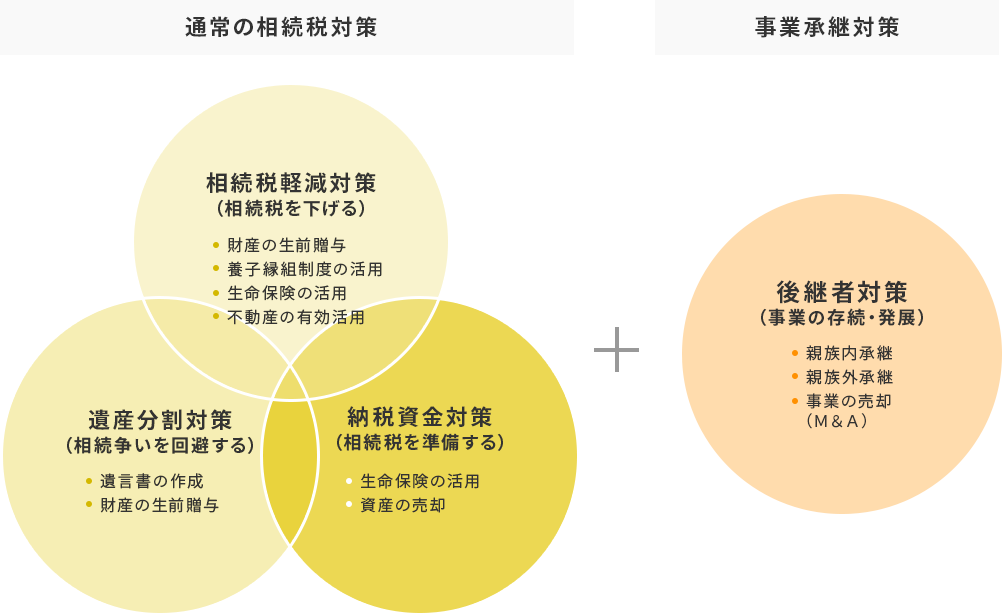

相続税の申告で最も多いご相談は、「相続税額をできるだけ軽減したい」という内容です。しかし、実はお亡くなりになられた後の軽減策は少ないのです。相続が始まった時点において、亡くなられた方の名義になっている財産は、全て相続税の課税対象となります。特に、会社を経営されていた方が、その会社の株主のままお亡くなりになられた場合、自社株に多額の相続税が課税される可能性があります。このような方の相続では、生前の相続税対策が大変重要になります。

マネックスは相続税軽減対策、遺産分割対策、納税資金対策、後継者対策の4つの視点から、お客様の相続税問題を解決します。

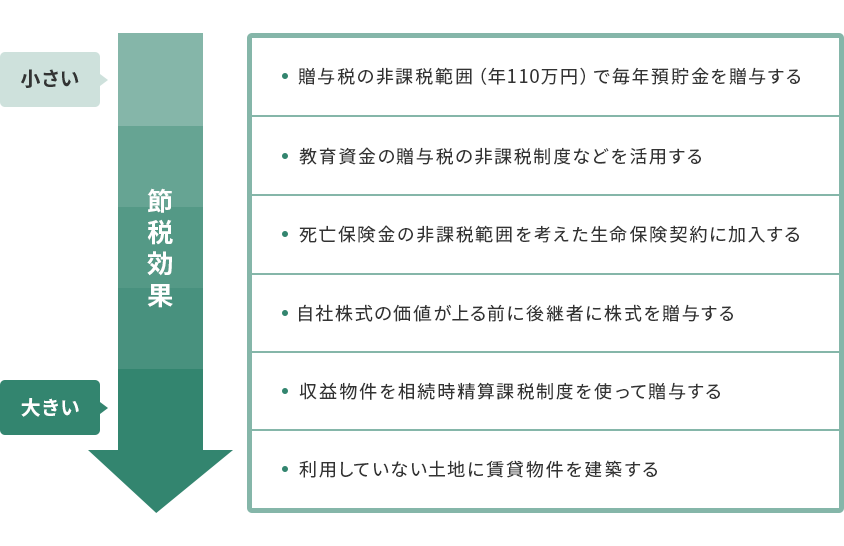

相続税の申告状況によると、相続財産で最も大きい財産は土地であり、次に預貯金、有価証券の順となっています。これらの財産について、相続税対策の主要な方法は、①生前贈与、②生命保険の活用、③不動産の有効活用になります。大別すれば、生前にご家族に財産を移す方法と財産自体の評価を下げる方法です。

当事務所では、相続に関係する様々な法律を正しく理解したうえで、将来的なリスクを抑えた、生前贈与や資産圧縮による節税対策をご提案し、お客様の大切な資産を守るお手伝いをさせていただきます。

ご自身の相続税に対して不安をお持ちの方は

まずは現状を分析することから

はじめてみませんか?

相続対策を考えるにあたって最も重要なことは、保有している財産の現状を知ることです。不動産や預金、有価証券、保険金等を調査し、現行の税制を適用して相続税がどのくらい生じるか現状分析を行います。ご自身の財産を正確に把握することで、誰に相続させるか、相続税を軽減する方法、相続税の資金準備を始めるタイミングを知ることができます。