お気軽にご相談下さい。 担当税理士が直接お答えいたします。

営業時間 : 平日 9:00〜18:00

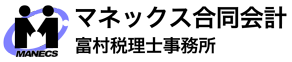

「年間の税務会計を総合力でトータルサポート」

毎月税理士があなたの会社を訪問します。

当事務所は、税理士が毎月貴社を訪問いたします。会計監査、税務申告などの税務会計業務をはじめ、融資支援や経営分析など、貴社の黒字化を支援するためのアドバイザーとして、あらゆる面からお客様をサポートいたします。

月次巡回監査

税理士が毎月貴社を訪問し、会計データや帳簿書類が会計基準や税法に基づき正しく処理されているか確認を行います。監査終了後、月次試算表をもとに、月次決算報告や予算実績分析、決算対策などの業績検討会を行います。

月次決算の重要性

- 事業計画の進捗状況や予算実績差異を毎月確認することができます。

- 経営状況を毎月把握することで、早期の決算対策を図ることができます。

- 取引内容が不明になることを防ぎ、年次決算業務の負担軽減を図ることができます。

- 金融機関への信用力が高まり、融資を受けやすくなります。

マネックスの月次巡回監査のポイント

月次巡回監査は、原則として毎月税理士が行います。

当事務所の巡回担当は主に税理士です。専門性の高いスタッフで、法人税のほか、お客様の所得税や相続税等の問題に対しても総合的に対応することができます。また、毎月の巡回監査は、企業を健全に保つためにとても大切なことであると考えています。毎月お会いすることで、お困りごとをタイムリーに解決いたします。

経営者様が最も必要としている黒字化のための「経営分析」と「対策」をご提供いたします。

当事務所ではお客様が簿記の技術を習得し、日々の会計ができるよう経理部門の育成をサポートし、貴社で作成された月次試算表を分析することによって、問題点と解決策をご提案することに重点をおいています。

TKC会計システムによる正確な財務・損益分析が可能になります。

TKC会計システム(FX2等)を導入していただくと、システム設定等の導入支援はもちろん、導入後の操作方法の指導等、全面的にバックアップいたします。システムの導入により、経営分析が容易になり、貴社の強みや課題が明確になります。

最新の会計システム情報をご提供いたします。

近年のめまぐるしく変わるIT技術にTKCとタッグを組んで対応しています。クラウド会計、自動仕訳、フィンテック、電子帳簿保存、電子申告など、IT化に積極的に取り組んでいます。

変動損益計算書を経営分析に活用しています。

月次決算報告時に、変動損益計算書を作成し「限界利益」や「損益分岐点」を経営指標として活用しています。これらの指標を用いることで、損益計算書では把握できない、貴社の体質が見えてきます。

各種届出・申請

法人設立に伴う届出や税務上の特例を受けるための申請など、税務書類には提出期限が定められています。当事務所では、適切な時期に必要な書類を作成し、税務署や都道府県、市区町村への提出を行っています。

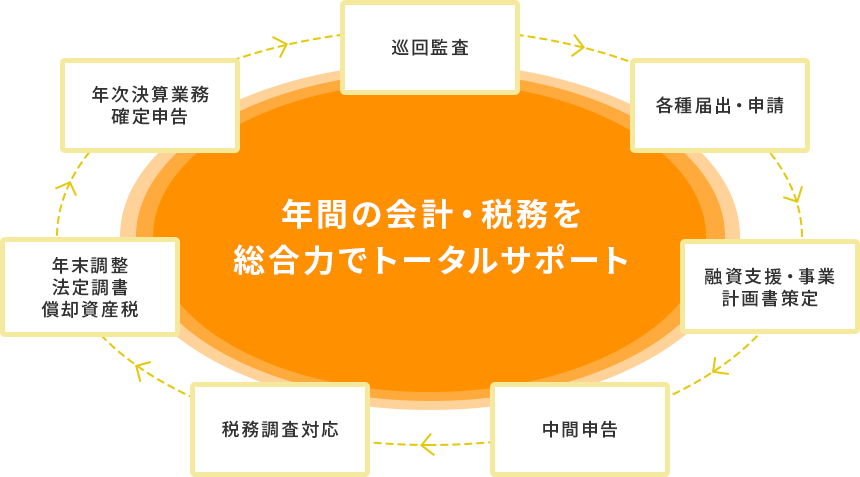

士業と連携したワンストップサービス

税務書類のほか、登記手続き、労務関係の手続き、助成金の申請など、会社の運営上必要な申請書等の作成についても、弁護士、司法書士、社会保険労務士等と連携して、お客様をサポートいたします。

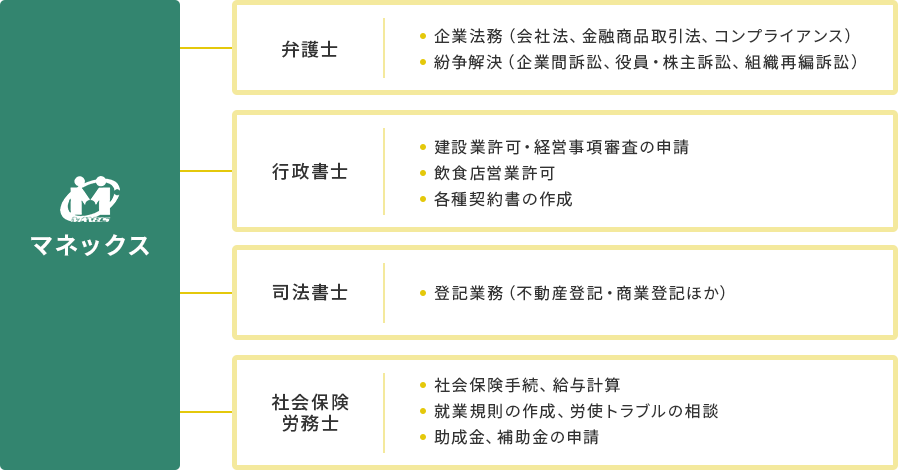

融資支援・事業計画書策定

設備投資のための資金を確保したい、どこに融資を申し込めば良いか分からない、将来の資金繰りに不安がある等、資金調達のお悩みについて、融資に関するアドバイスを行っています。元銀行員の税理士が、事業計画書、資金繰り表等の書類作成をはじめ、銀行・信用金庫の面談へも同行し、融資交渉を支援いたします。

マネックスの融資支援のポイント

税務顧問をご契約いただいているお客様への融資支援はいつでも可能です。

月次巡回監査により、毎月の資金繰り状況、営業実績をタイムリーに把握できる顧問税理士だからこそ、銀行融資に必要な事業計画書(利益予測)にも正確性が増し、金融機関からの財務に対する質問にも的確にお答えすることができます。

京都の金融機関に強いつながりがあります。

当事務所は、京都の金融機関の本店が立ち並ぶ「四条烏丸」に所在しています。京都銀行、滋賀銀行、京都信用金庫、京都中央信用金庫、日本政策金融金庫ともつながりが強く、定期的に情報交換もしています。融資申込みについても金融機関の窓口でなく、融資担当者を直接ご紹介いたします。

正確な将来予測による事業計画書をご提供いたします。

TKCの会計システムを利用して事業計画を作成しますので、より正確な将来予測、財務分析、将来キャッシュフローの計算が可能となり、金融機関への信頼性が高まります。

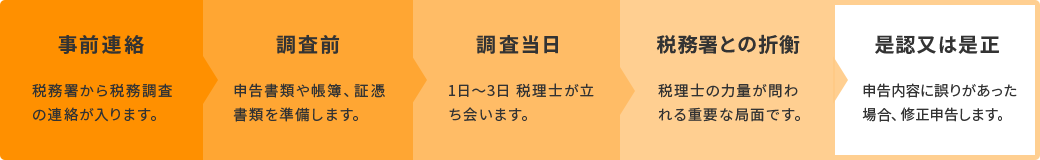

税務調査立会

税務調査に対するお客様の不安を解消し、税務当局に適正に対応いたします。税務調査とは、税務当局が納税者の申告内容が正しいかどうかを定期的に確認し、誤りがあれば是正を求める調査です。当事務所では、税務調査の経験豊富な税理士が、税務当局の指摘事項が正しいかどうかの反証い、納税者の立場に立って折衝を重ねます。

マネックスは「書面添付制度」を推進しています。

書面添付制度とは税理士法第33条の2に基づき、税理士が「申告書の作成等に関し、計算し、整理し若しくは相談に応じた事項又は審査した事項」を記載した書面を、法人税の確定申告書に添付する制度です。この書面を添付することにより、税務調査前に、税理士に対して意見を述べる機会が与えられ、税務調査が省略されることがあります。

年末調整・法定調書等提出・償却資産税申告業務

年末調整、法定調書等の作成、給与支払報告書の作成、償却資産税申告書の作成など、毎年1月末を期限とする各種書類の作成と提出を行います。当事務所はインターネットを利用した電子申告に対応していますので、税務署や各市区町村への提出を一括して行うことができます。

年次決算業務

一年間の会計処理を見直し、決算報告書と税務書類の作成を行います。税務書類の作成は、税理士の独占業務です。当事務所では、税務書類の作成は全て税理士が行い、税法上の益金損金の妥当性の判断、税額軽減や税額控除の適用の可否などを判断しています。また、全てのお客様に対し、決算報告、納税額のご説明、業績検討会を行い、次年度に向けた事業計画の策定を支援しています。

決算報告と業績検討会の重要性

一年の営業活動を振り返り、課題や目標を検討する「決算報告会」が、会社において最も重要な日になります。日々の会計記帳から集計された数字は、「会社の状態=ステータス」を明確に表します。売上と利益の増減分析や、成長分野と衰退分野、類似企業と比べた場合の自社の成長度合も数字を比較することで解明できます。当事務所は、会計システムを活用した経営分析資料をもとに、財務面からお客様の問題点を洗い出し、黒字化に向けた対策をご提案しています。

年次決算業務の流れ

決算報告書の作成

- 総勘定元帳を見直し、収益や費用の計上が正しいか確認を行い、各勘定を確定します。

- 確定した決算をもとに、税法の特例などを検討し、法人税や消費税を計算します。

- 貸借対照表及び損益計算書、勘定科目内訳書及び税務書類を作成します。

決算報告

決算報告書に基づいて、最終損益及び資産負債を報告し、法人税及び消費税の納税額をご説明いたします。

業績検討会

会計システムを活用した経営分析表により、貴社の経営課題を追求します。

- 損益分析 → 前期比較による売上の増減、限界利益の増減、固定費の増減を分析

- 予実分析 → 計画(予算)と実績を比較して、損益増減を分析

- 同業比較 → TKC経営指標による同業種の黒字企業との業績比較を行い弱点を分析

次年度の事業計画策定

業績検討会で明らかになった問題を解決するための対策を検討します。

具体的には、役員報酬や給与、設備投資計画、採用計画、資金調達方法について事業計画を策定します。申告と納税

当事務所からインターネットを利用した電子申告により、税務書類を税務署等へ提出します。

お客様は申告期限までに、金融機関の窓口又はクレジット決済により、各種税金を納税していただきます。

税務顧問の解決事例

これまでに解決してきた事例の中から、ご自身のケースに当てはまるものがあれば、ご参考として是非ご覧ください。

全サービス・料金一覧

法人のお客様向け

ご相談から契約までの流れ

富村税理士事務所は、はじめにお客様が抱えている不安や悩みをじっくり聞くことから始まります。

お客様のことを最も深く理解するパートナーになるために、とにかくヒアリングに時間を割きます。