お気軽にご相談下さい。 担当税理士が直接お答えいたします。

営業時間 : 平日 9:00〜18:00

「あなたの会社を引継ぐ後継者はいますか?」

事業承継対策が遅れたために廃業する会社が増えています。

近年、日本経済を支える中小企業では、経営者の高齢化が進行する一方で、後継者の確保が困難になっています。また、事業承継が上手くいかなかっために、会社の業績が悪化し、倒産するケースも増えてきています。こうした事態を回避するため、できるだけ早期に事業承継対策を図ることが必要です。当事務所では、「後継者対策」・「相続税軽減対策」・「遺産分割対策」・「納税資金対策」の4つの視点から、事業承継問題を解決いたします。

早期の事業承継対策が必要な4つの理由

- 会社・従業員・取引先の持続的な発展のため → 後継者対策

- 自社株式の承継にかかる税負担軽減のため → 相続税軽減対策

- 円満な家族関係維持のため → 遺産分割対策

- 相続税の支払いに備えるため → 納税資金対策

親族内に後継者候補がいる場合(親族内承継)

ご家族が会社を承継される場合は、経営者が保有する自社株式の後継者への移転が最大の問題になります。経営者が自社株式を保有したままお亡くなりになった場合、自社株式の価値が高ければ、相続税の負担も多くなります。後継者が決まっている場合は、早期に自社株式を生前贈与するなどの対策が必要です。

①相続税軽減対策・・・自社株式の評価引き下げ

非上場株式の評価額は、財産評価基本通達に基づき、「類似業種比準価額方式」と「純資産価額方式」により計算されます。純資産価額方式は、会社の資産から負債を差し引いて計算しますので、資産が減少するか、負債が増加すれば、自社株式の評価額が下ります。当事務所では、会社の現状を分析し、効果的な資産圧縮策をご提案いたします。

②後継者対策・・・自社株式の後継者への引継ぎ

自社株式を後継者に移転する方法として、「贈与(暦年贈与・相続時精算課税制度による贈与・納税猶予制度による贈与)」または「株式売買」がありますので、お客様にとって最適な方法をご提案いたします。

③納税資金対策・・・相続税額の試算

自社株式と経営者自身の個人資産を全て洗い出し、相続が発生した時にどのくらいの税負担が生じるか試算いたします。これらの納税予測に基づいて、生命保険や役員退職金を活用した納税資金の準備対策をご提案いたします。

④遺産分割対策・・・遺言書の作成

後継者候補が複数いる場合には、生前に遺言書を作成しておくことで、家族間の紛争を回避することができ、経営者の「思い」をご家族に伝えることができます。当事務所では、それぞれの目的に応じた遺言書の作成をサポートしております。

親族内に後継者がいない場合(親族外承継)

ご家族に後継者がいない場合は、会社の役員・従業員を後継者とするか、会社自体を売却する方法があります。当事務所では、財務・税務・法務を熟知した税理士が、お客様が長年にわたり築き上げてきた事業が存続する方法を共に考え、最善の方法をアドバイスいたします。

役員・従業員への承継

社内の後継者候補としては、共同代表者、専務等の役員、工場長、部課長の従業員が考えられます。自社の役員・従業員が後継者となる場合、経営者が保有している自社株式を買取る資金力がないことが問題になりますが、このような場合、金融機関から融資を受ける方法で対応することもできます。

M&Aによる会社売却

M&Aとは、合併(Merger)と買収(Acquisition)のことで、会社そのものを売却することです。従業員の雇用の維持、取引先の関係維持、経営者の生活資金確保のために会社自体を第三者に売却し、事業を存続させる方法です。当事務所では、円滑にM&Aを進めるための、スキームの検討から買収契約(クロージング)までの全プロセスを社内外の専門家と連携して支援いたします。

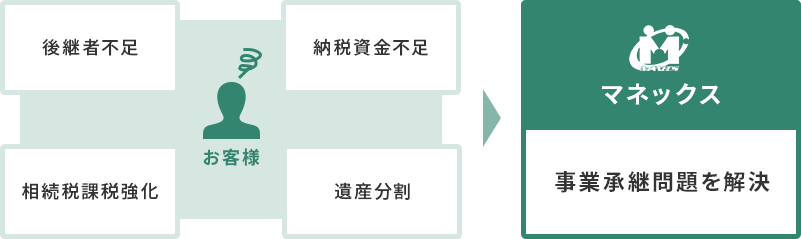

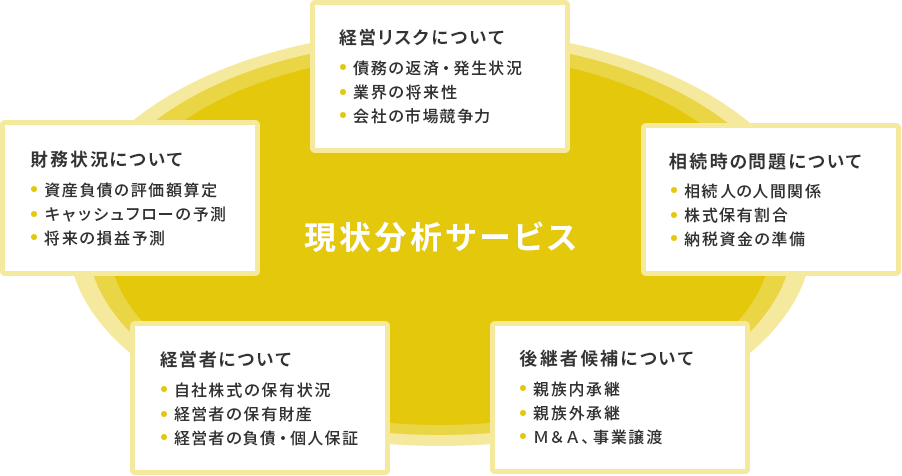

まずは現状分析サービスによる「自社株式評価」からはじめましょう。

自社株式の価値を知ることで、事業承継対策を早急に始めなければならないのか、中長期的に計画すればよいのかが見えてきます。まずは、お客様の経営状況と事業承継に対する考えをお聞かせください。

事業承継対策のスキーム

全サービス・料金一覧

法人のお客様向け

ご相談から契約までの流れ

富村税理士事務所は、はじめにお客様が抱えている不安や悩みをじっくり聞くことから始まります。

お客様のことを最も深く理解するパートナーになるために、とにかくヒアリングに時間を割きます。